La versión “oficial” oída en todos lados corre más o menos así: Desde la época del (¿Neo?)Liberal Reagan y durante los 80s, 90s, hasta el 2007, el estado americano fue quitando regulaciones de las actividades económicas, dada la mentalidad conservadora del presidente y su partido en esos años. Eso llevó a una especulación desenfrenada durante décadas, gracias a la nueva posibilidad de intercambiar sin supervisión, terminando en una gran crisis que es la lógica conclusión de la actividad exacerbada sin el control que había antes (lamento lo burdo de la explicación, pero es así como es repetida con más frecuencia). En resumidas cuentas: La desregulación causó la crisis.

Las premisas básicas de esta teoría son:

1) El sistema financiero y bancario esta en manos del mercado.

2) Hubo desregulación desde los 80s hasta 2007, cuando se desató la crisis.

¿Son ciertas? Veamos…

¿Son ciertas? Veamos…

En los últimos 30 años ha habido 3, así es solo tres, uno esperaría un listado enorme pero no, tres; “desregulaciones” importantes: La "DEPOSITORY INSTITUTIONS DEREGULATION AND MONETARY CONTROL ACT OF 1980", que limitaba los intereses que se podían pagar en los depósitos a la vista y además expandió la cantidad de instituciones financieras que podían recibir financiamiento de la FED. La "GARN-ST GERMAIN DEPOSITORY INSTITUTIONS ACT OF 1982", la mas culpada hoy en día. Que permitió a los bancos competir con los fondos comunes de inversión para así garantizar más “financiamiento y estabilidad” al sector inmobiliario. Digamos que “alivianó” la emisión de hipotecas. Entonces sumemos aumentar la capacidad de dar hipotecas más un contexto regulatorio que creaba perversos incentivos, y esta garantizado que obtendremos malos resultados. [1] La tercera “desregulación” fue quitar la "GLASS-STEAGALL ACT" en 1999. La ley impedía que los bancos comerciales (los que aceptan depósitos, dan prestamos, hipotecas, cajas de ahorro, etc; es decir negocios de relativo bajo riesgo) colaboraran o participaran en bancos de inversión (que hacen intermediación entre emisores de títulos y el publico inversor, facilitan fusiones y reorganizaciones de empresas, e incluso son agentes de bolsa de inversores institucionales; negocios mucho mas riesgosos). Se creo en 1933 porque se creía que los bancos comerciales envueltos en la bolsa de valores habían causado la gran crisis. Luego de ser quitada, muchos bancos pudieron crecer hasta ser “demasiado grandes para caer”.

A pesar de esto, en los últimos años no se ha desregulado para permitir mayor participación del mercado, sino para que el actual sistema financiero, privilegiado e intervenido por el estado, sea mas “libre” de usar sus prebendas, es decir para aumentar la capacidad de inflar el crédito. Hay una enorme diferencia entre “desregular” algo que esta dominado por el estado y algo que no lo esta. El sistema financiero y bancario actual esta bajo la supervisión y mando del banco central y agencias reguladoras, y además actúa con grandes privilegios. Lo que se hizo, fue para aumentar la cantidad de crédito que pueden expandir, que era el objetivo central pues “los gobiernos son inherentemente inflacionistas”. Noten que cuando el estado, por propia iniciativa, parece

pretender dejar de influir en algo, en realidad esta aumentando su poder o

control.

Mientras el dinero y crédito siga en manos del estado (y si no me creen, tomen un billete y van a ver “Banco Central de la Republica Argentina”), el argumento de la “desregulación para favorecer al mercado” es totalmente improcedente. Hasta que no estén verdaderamente en manos del mercado no se los puede acusar de causar ninguna crisis.

No solo el argumento de la “desregulación pro-mercado” de algo totalmente dominado por el estado, es falso. Aún asumiendo que sea verdadero, es decir que la disminución de la regulación se hace para favorecer el mercado, el otro hecho a probar es que esta haya disminuido. Sin embargo en los últimos años ¡La regulación ha aumentado muchísimo!

Una forma de verlo es mediante regulaciones en sentido de reglas impuestas que fueron promulgadas por agencias reguladoras. No son las regulaciones impuestas por el congreso vía legislación.

El Federal Register es el equivalente al Boletín Oficial, antes que cualquier ley federal sea propuesta o aprobada, debe ser publicada en él. El tamaño (la cantidad de páginas) de estas publicaciones son una medida amplia de cuanta regulación hay.

|

| Cantidad de paginas del Boletín Oficial norteamericano (Federal Register) promedio por presidente. El periodo Roosevelt-Truman incluye 1936-1952, y el de Obama el 2009-2011. |

El gráfico muestra la cantidad de páginas del Federal Register promedio de cada administración norteamericana. Lo primero que salta a la vista es que, sin importar el partido o presidente, la tendencia ha sido a aumentar las paginas regulatorias, la trayectoria es claramente creciente. La única baja se produce durante Reagan y es una caída solo si se la compara con el salto enorme regulatorio que se dio durante Carter. Si se lo compara con todo el periodo de los republicanos Nixon-Ford, la regulación bajo el gobierno del actor aumentó. Además podría ser de esperar que un salto tan grande como el que ocurrió durante la administración Carter vendría acompañada de un movimiento contrario. Por ultimo, y no menos importante, si vemos las paginas a partir de Reagan (el “neoliberal” de los 80s), estas claramente van en aumento interrumpido. Cada presidente sobrepaso al anterior en número de páginas. Acá no hay señales de “desregulación” a partir de los 80s.

|

Cantidad de páginas del Federal

Register total por año.

|

Acá esta la cantidad de hojas año a año. Claramente no puede decirse que haya habido desregulación. Pero hagamos zoom al periodo que nos interesa: 1980-2007.

|

Cantidad de páginas del Federal

Register total por año periodo 1970-2011.

|

Podemos ver que la tendencia sigue siendo creciente, mas “aplanada” que en el gráfico con todos los años, pero creciente. La razón por la que incluí también los 70s es porque es importante notar que, antes de la baja a principio de los 80s, hubo una subida inusualmente alta en esa década. Con lo cual, y repitiendo lo antes dicho, era de esperar que le siguiera una disminución, un “efecto rebote”.

Alguien podrá decir que esto es muy vulgar porque las páginas totales son fácilmente manipulables. Por ejemplo muchas veces el tamaño de las letras o la fuente fueron cambiadas para bajar el numero de paginas. Además no solo se publican las leyes, también hay escritas discusiones de la misma, pedidos de información, interpretaciones, etc. En 2001-2002 el incremento de paginas fue ampliamente debido a la legislación antimonopolio contra Microsoft (notar que aun así, eso es regulación). Finalmente una posible “desregulación” también debe ser publicada, aumentando la cantidad de páginas.

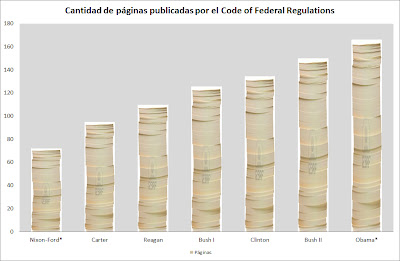

Otra forma más directa y precisa de medir la regulación es ver la cantidad de páginas del Code of Federal Regulations (CFR). A diferencia del Federal Registrer, que registra todas las acciones de las agencias, el CFR incluye solo regulaciones existentes.

Alguien podrá decir que esto es muy vulgar porque las páginas totales son fácilmente manipulables. Por ejemplo muchas veces el tamaño de las letras o la fuente fueron cambiadas para bajar el numero de paginas. Además no solo se publican las leyes, también hay escritas discusiones de la misma, pedidos de información, interpretaciones, etc. En 2001-2002 el incremento de paginas fue ampliamente debido a la legislación antimonopolio contra Microsoft (notar que aun así, eso es regulación). Finalmente una posible “desregulación” también debe ser publicada, aumentando la cantidad de páginas.

Otra forma más directa y precisa de medir la regulación es ver la cantidad de páginas del Code of Federal Regulations (CFR). A diferencia del Federal Registrer, que registra todas las acciones de las agencias, el CFR incluye solo regulaciones existentes.

|

Cantidad de páginas del Código

de Regulaciones Federales (Code of Federal

Regulations) promedio por presidente. De Ford solo los años 75 y 76, y de

Obama el periodo 2009-2011.

|

Una vez más, no puede decirse que la regulación haya disminuido. Cada presidente tuvo en promedio más regulaciones que su antecesor.

|

Cantidad de páginas del

Código de Regulaciones Federales (Code of Federal

Regulations) total por año.

|

Si vemos el gráfico año a año, el crecimiento de páginas con reglamentaciones es inequívoco.

Una forma más de medir la regulación es ver la cantidad absoluta de reglas emitidas por el departamento correspondiente. El principal regulador financiero es el Department of the Treasury.

Una forma más de medir la regulación es ver la cantidad absoluta de reglas emitidas por el departamento correspondiente. El principal regulador financiero es el Department of the Treasury.

|

Cantidad de Regulaciones (Agenda Rules) emitidas por el Departamento

del Tesoro (Department of the Treasury)

|

Las reglas emitidas pasaron de 400 en 1999 (justo antes de empezar la década “super-neoliberal-conservadora” Bushista que venia luego de las décadas “neoliberales” de los 90s y 80s) a 545 en 2007, un aumento de 36%. Además la tendencia claramente es creciente, no hay señales de que tienda a disminuir aún cuando el gráfico persenta oscilacones. Cualquier teoría de “desregulación” debería mostrar ese gráfico, por lo menos, decreciendo.

Pero dejemos el papelerío de lado y vamos directamente a los bifes. La forma final, y la mejor para mí, de saber si la regulación ha aumentado, es ver el gasto de las agencias reguladoras (esto es importante porque alguien podría decir que a pesar de aumentar el número absoluto de regulaciones, si no hay dinero para hacerlas cumplir no valen).

|

Gasto en regulación

social, económica, financiera y bancaria, en dólares del año 2000.

|

Este gráfico muestra ese gasto desde 1960. En el eje izquierdo están los montos en Regulación Social (azul) y Económica total (rojo), y en el eje derecho están los mismos (verde) en regulación Financiera y Bancaria (que se incluye dentro de la Regulación Económica).

El gasto en dólares reales de 2000 (es decir, descontando la inflación) para Regulación Económica era de $13.489 millones en 1980, para el año 2007 fue de $37.591, un aumento del 179%. Difícilmente eso pueda ser llamado “desregulación económica”, la economía norteamericana ha estado cada vez mas regulada por el estado. Pero me dirán “eso no prueba nada. Lo importante es la regulación financiera que es lo que produjo la crisis”. Pues bien, el gasto en regulación Financiera y Bancaria paso de $725 millones en 1980 a $2.065 millones en 2007, aumentó un 185% (¡¡Casi se triplicó!!). Además si vemos toda la serie notaremos que, por enésima vez, la tendencia claramente es creciente en cuanto a gasto regulatorio, no hay en absoluto si quiera señal de intento de desregulacion. Como porcentaje del PBI el gasto regulatorio total paso del 0.27% en 1980 al 0.32% en 2007, un aumento del 18%.

El gasto en dólares reales de 2000 (es decir, descontando la inflación) para Regulación Económica era de $13.489 millones en 1980, para el año 2007 fue de $37.591, un aumento del 179%. Difícilmente eso pueda ser llamado “desregulación económica”, la economía norteamericana ha estado cada vez mas regulada por el estado. Pero me dirán “eso no prueba nada. Lo importante es la regulación financiera que es lo que produjo la crisis”. Pues bien, el gasto en regulación Financiera y Bancaria paso de $725 millones en 1980 a $2.065 millones en 2007, aumentó un 185% (¡¡Casi se triplicó!!). Además si vemos toda la serie notaremos que, por enésima vez, la tendencia claramente es creciente en cuanto a gasto regulatorio, no hay en absoluto si quiera señal de intento de desregulacion. Como porcentaje del PBI el gasto regulatorio total paso del 0.27% en 1980 al 0.32% en 2007, un aumento del 18%.

|

Cantidad de gente

contratada a tiempo completo por agencias reguladoras social, económica,

financiera y bancaria.

|

Este gráfico muestra la cantidad de personas trabajando a tiempo completo en agencias reguladoras.

No solo las reglas, regulaciones y gasto regulatorio crecieron, también la burocracia. La cantidad de personas contratadas en las agencias reguladoras económicas paso de 146.139 personas en 1980 a 238.351 en 2007, un aumento de 63%. La población en USA paso de 227 millones en 1980 a 301 millones en 2007, incrementando 33%. Es decir que la cantidad de gente regulando creció más porcentualmente que la cantidad de gente a regular. La gente en las agencias reguladoras financieras y bancarias aumento un 22%.

La conclusión lógica de todo esto es que no ha habido desregulación [2], no la hubo desde 1960, los datos indican que no fue así.

La fuerza que el mito ejerce sobre este tema es tan grande, que hasta Presidentes de países caen (en mi opinión deliberadamente) en esta mentira sin fundamento.

No solo las reglas, regulaciones y gasto regulatorio crecieron, también la burocracia. La cantidad de personas contratadas en las agencias reguladoras económicas paso de 146.139 personas en 1980 a 238.351 en 2007, un aumento de 63%. La población en USA paso de 227 millones en 1980 a 301 millones en 2007, incrementando 33%. Es decir que la cantidad de gente regulando creció más porcentualmente que la cantidad de gente a regular. La gente en las agencias reguladoras financieras y bancarias aumento un 22%.

La conclusión lógica de todo esto es que no ha habido desregulación [2], no la hubo desde 1960, los datos indican que no fue así.

La fuerza que el mito ejerce sobre este tema es tan grande, que hasta Presidentes de países caen (en mi opinión deliberadamente) en esta mentira sin fundamento.

[1] Estoy dejando de lado intervenciones obvias como la ley gubernamental Community Reinvestment Act que presionaba a los bancos a prestar a personas “sin preguntar” sobre su historial crediticio o trabajo. Personas sin ingresos fijos (No Income), sin trabajo fijo (No Job) y sin activos (Assets), es decir los NINJA (No Income No Job no Assets). Tambien quedan fuera las empresas esponsoreadas por el gobierno Fannie Mae y Freddie Mac, o a la Federal Housing Administration, que tenia implícito o explicito apoyo del gobierno y crearon el mercado secundario de hipotecas y permitieron que muchos que no hubieran calificado para una, lo hicieran.

[2] Para profundizar sobre este mito véase:

Wayne Crews Jr., Clyde. Ten Thousand Commandments (2011)

Gattuso, James L. "Reining In the Regulators: How Does President Bush Measure Up?" (2004)

James L. Gattuso and Diane Katz. "Red Tape Rising: Obama-Era Regulation at the Three-Year Mark" (2012)

Randazzo, Anthony. “The Myth of Financial Deregulation” (2009)

Shostak, Frank. “Does It Make Sense to Resurrect the Glass-Steagall Act?” (2010)

Shostak, Frank. “JPMorgan Chase and Central Banking” (2012)

Murphy, Robert P. “Did Deregulated Derivatives Cause the Financial Crisis?” (2009)

Henderson, David R. “Are We Ailing from Too Much Deregulation?” (2008)

Rugy, Veronique y Warren, Melinda. “The Incredible Growth of the Regulators’ Budget” (2008)

Rugy, Veronique y Warren, Melinda. “Regulatory Agency Spending Reaches New Height: An Analysis of the U.S. Budget for Fiscal Years 2008 and 2009” (2009)

Rugy, Veronique. “Bush's Regulatory Kiss-Off” (2009)

Calabria, Mark. “Did Deregulation Cause the Financial Crisis?” (2009)

Varios puntos

ResponderEliminar1. Sobre Glass-Steagall "Se creo en 1933 porque se creía que los bancos comerciales envueltos en la bolsa de valores habían causado la gran crisis." y usted de donde cree que salió esa idea? del Vacio? No,dado que no existía una separación entre banca comercial y banca de inversión para compras en bolsa con posición propia, los bancos en los años 20's podían agarrar los dineros de los depósitos de los ahorradores (la gente del común) y utilizarlos para comprar acciones en el mercado abierto o cualquier otro tipo de tontería, en los 30's cientos de bancos se quedaron insolventes al ser incapaces de devolverle los depósitos a sus clientes al haber invertido (sin su autorización y de manera totalmente irresponsable) en todo tipo de títulos ilíquidos con valores reales muy bajos.

Despues de semejante desastre en los 30's se creó la FDIC para garantizarle a los ahorradores en cuentas de depósito su dinero en caso de insolvencia bancaria y se estableció efectivamente Glass-Steagall para separar la banca comercial (hipotecas, préstamos con sector real) de la banca de inversión. En Dodd-Frank de 2010 se volvió a instaurar el punto central de esta regulación, las actividades de banca comercial tienen que estar separadas de la banca de inversión. Por eso, por ej: Citibank tuvo que vender Citi Venture Capital. El desastre de eliminar Glass-Steagall era obvio para la gente que conocía la ley.

2. El número de pags. que tenga el federal registrar no dice nada sobre la regulación financiera como tal, cubren todo tipo de temas y asuntos.

3. El numero de reguladores creció mas que la población entre 1980-2007, si, pero eso estaba ligado a la financialización de la economía y a su crecimiento. El NYSE, que es la bolsa mas representativa paso de negociar unos 50 millones de acciónes al día en 1980 a negociar unos 2000 millones de acciones al día en 2007.

https://www.nyse.com/data/transactions-statistics-data-library

el número de reguladores creció, pero a un ritmo muchísimo menor que las operaciones que debían regular.

Hola,

Eliminar1- Las razones por las cuales aumentó son irrelevantes. El hecho señalado es que se incrementaron, es decir, la regulación se acrecentó.

Y, de ser cierto que se crearon porque “se creía que los bancos comerciales envueltos en la bolsa de valores habían causado la gran crisis”, se equivocaban. Esa ni siquiera es la razón verdadera de la crisis y de la gran depresión. La crisis fue el resultado de la expansión monetaria previa de la Fed durante los 20s que inyectó brutalmente liquidez y el cataclismo de la gran depresión (1930-33) fue causada casi en su totalidad por Hoover y la Fed con sus intervenciones: 1) impidiendo el reajuste de salarios y precios, 2) cartelizando la economía, 3) subiendo impuestos, aumentando el gasto publico (real) y el déficit, 4) intentando reinflar el crédito.

http://econo-miaytuya.blogspot.com.ar/2015/03/la-vision-austriaca-de-la-gran.html

2- En el post está claramente explicitado que tengo en cuenta eso, y hasta doy otras dos otras medidas más específicas para verlo: el Code of Federal Regulations (que es mucho más exacto) y regulaciones del Department of the Treasury. De hecho, el post dice “El principal **regulador financiero** es el Department of the Treasury”. Todas invariablemente tienden a aumentar, por ende, mi argumento se sostiene.

3- El número de operaciones no vienen al caso, si hablamos de operaciones iguales. Una norma puede surgir para regular una actividad con 100 operaciones, por decir un número. Si dos años luego se hacen 1000 de las mismas operaciones, no hay razón para aumentar la cantidad de regulaciones. La misma norma se puede aplicar perfectamente para seguir las 900 adicionales. Así como la regulación vial se aplica tanto a 100 autos que vayan por una carretera como a 500 que anden por la misma. No hay por qué aumentar la cantidad de regulaciones por esos 400 autos adicionales.

No solo eso, aun suponiendo que tengas razón, muchas innovaciones financieras se crearon (= aumento la financialización) precisamente para evadir varias de esas regulaciones. Mucho instrumento surgió porque aumentaron las regulaciones, no a la inversa.

“In many cases innovations were used to avoid prudential regulation…” https://www.frbatlanta.org/cenfis/publications/notesfromthevault/1402